9月16日,港交所上市企业蒙牛乳业发布公告称, 拟以总对价不超过14.6亿澳元(折合78.6亿港元)全资收购澳大利亚有机婴幼儿配方奶粉及婴儿食品厂商贝拉米(Bellamy's Organic)。

公告中指出,蒙牛建议以每计划股份12.65澳元的计划对价来收购所有计划股份。该笔交易预期以内部资金结合银行融资的方式,为建议的收购交易提供资金。

“建议的收购交易与本集团的战略一致,更有助本集团掌握有机婴幼儿配方奶粉和婴儿食品品类在中国和东南亚地区的巨大发展潜力。”蒙牛在公告中表示。据悉,此收购是蒙牛退出君乐宝之后的首宗收购,认为“贝拉米旗下的有机婴幼儿配方奶粉和婴儿食品市场将为其带来极为吸引的增长和利润率提升之良机”。

稍晚一些,贝拉米在官网发布澳交所公告“贝拉米进入与蒙牛的方案完成阶段”(Bellamy’s enters into Scheme Implementation Deed with Mengniu),称贝拉米董事会一致同意此收购方案,认为“如果没有其它更好的提议,并且获得独立专家认可该方案符合贝拉米股东的最佳利益,董事会一致建议贝拉米的股东投票支持该方案。”

贝拉米主席John Ho在公告中表示:“蒙牛提议的计划是一项具有吸引力的全现金交易,溢价比现行股价高出59%。这反映了贝拉米品牌的实力,160名热情员工的奉献精神以及公司的转型计划的进展。”

首席执行官Andrew Cohen认为蒙牛是中国首屈一指的乳业公司,也是理想的合作伙伴。“(收购)给予我们一个在中国市场分销和获得成功的强大平台,一个在澳大利亚有机乳业与食品产业扩张发展的基石。”

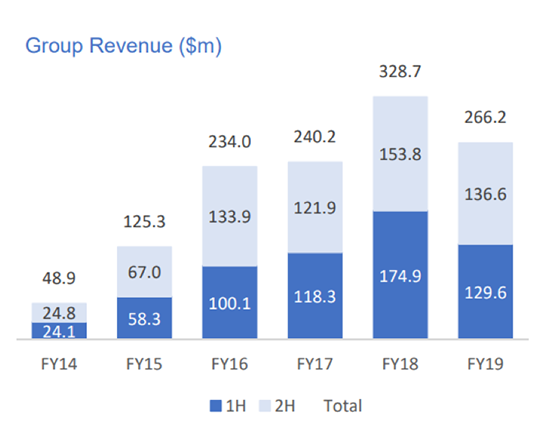

2019财年,贝拉米年度收入下滑19%至2.662亿澳元,中国市场表现差强人意

近来,贝拉米在中国市场的表现并不尽如人意。

刚刚过去的8月公布的年报显示,2019财年,贝拉米年度收入下滑19%至2.662亿澳元,税后利润较去年下降了近50%至2170万澳元,让市场与公司领导层大跌眼镜。贝拉米认为这是一个“充满挑战的时期”,受到了出生率下降、中国市场竞争加剧等因素的影响,并宣布取消此前设定的目标——到2021财年实现收入5亿澳元。

市场监管也在一定程度上给贝拉米制造了不小麻烦。

2017年,贝拉米就为旗下的中文标签产品向中国监管机构递交了注册制申请,但至今尚未获批。根据今年1月1日实施的新《电商法》规定,所有婴儿配方奶粉产品必须具有SAMR注册(国家市场管理局条例)。2019上半财年,贝拉米净利润同比下降63.84%,其中中文标签奶粉销量为零。

不过,在贝拉米首席执行官Andrew Cohen看来,中国市场仍然蕴藏机会与潜力。或许,此次被蒙牛收购将为这个澳大利亚乳业巨头带来新的中国市场发展机会。

内容来源:Bellamy's Organic、蒙牛